11月27日消息:棕榈园林对外投资公告:公司全资子公司棕榈园林(香港)将以自有资金5.7亿港元收购贝尔高林国际(香港)50%股份和汇锋(香港)有限公司100%股权。贝尔高林2015-2017年业绩承诺为净利润分别不低于港币8000万、1亿、1.2亿元,同时在2015-2017年每年经营活动现金净流入除经营收入比率不低于20%。

同时,公司公告终止筹划发行股份购买资产,公司股票自2015年11月25日上午开市起复牌。

公司子公司棕榈园林(香港)此前在2011年以6亿港元收购贝尔高林国际(香港)30%股权,此次并购完成后,棕榈香港将持有贝尔高林(香港)80%股权,成为其控股股东。另外,此次收购的另一个标的汇锋(香港),是贝尔高林全球商标的唯一持有人。

贝尔高林国际(香港)主营业务为园林景观设计,目前业务区域及客户主要集中在中国大陆。公司2012-2014年分别实现营收人民币3.54亿元、2.91亿元2.77亿元,实现净利润1.263亿元、1.258亿元、8653万元,2013年度未能完成“2011年度至2013年度全年的净利润需每年累计地维持较前一年增长10%”的业绩承诺;另外,公司在今年5月底公告“全资子公司签署股份收购意向书”中,拟以8亿港元对价收购贝尔高林50%股权,相应业绩承诺为2015/2016/2017年业绩不低于1.2/1.38/1.62亿港币,此次增资收购对交易对价以及业绩承诺均进行了调整。

对于棕榈园林而言,本次增资控股的意义在于:

(1)整合内外设计资源,打造泛规划设计平台。棕榈园林于2002年开始设计业务,2012年正式成立棕榈设计,目前已发展成为一站式全产业链的综合性服务平台,而贝尔高林作为全球领先的设计公司,拥有国际化的管理经验、业务渠道,在高端设计市场具备较高的品牌溢价能力与市场美誉度。通过本次交易,棕榈园林将实现旗下设计业务与贝尔高林的深度融合,依托棕榈园林现有客户资源和资质,完成现有业务线横向延伸的同时,进行纵向打通体系内外资源,从而形成资源协同、优势互补、分工协作的全球化设计集团,做大做强设计业务。未来,公司有望通过上市平台,不断整合公司旗下设计资源,引进境外高端设计资源,加快推动泛规划设计整合,打造完整的泛规划设计平台。

(2)借助规划设计前端优势,完善生态城镇一站式集成服务平台。在生态城镇项目运营中,整体规划设计是否符合当地生态、经济环境是地方政府(业主方)选择运营方较为重视的环节。贝尔高林致力于提供全面总体规划服务,在城市设计、旅游度假区规划、土地测量与咨询、环境评估、资源节约、污染处理等领域同样具备广泛的业务经验,此次收购完成后,将有望提升公司生态城镇总体规划设计能力,完善生态城镇一站式集成服务的同时,有望通过前端规划设计,提高生态城镇项目的渗透率和中单率。

(3)借助贝尔高林国际化渠道,加快海外业务拓展。贝尔高林在夏威夷、香港、深圳、新加坡、泰国、西雅图及关岛设有分公司或办事处,多个项目在“一带一路”沿线国家和城市均有较强的影响力,具备良好的国际化客户与市场基础。公司未来有望以贝尔高林全球客户和分支网络为支点,以景观规划和设计业务为先导,通过新业务布局或者外延并购当地企业,迅速在“一带一路”沿线国家实现布局,加快海外业务拓展。

从收购价格来看,本次收购对应于2015年的动态PE为14.25倍,与同业上市企业相比,收购价格相对比较合理。根据贝尔高林业绩承诺,2015-2017年业绩承诺为净利润分别不低于港币8000万、1亿、1.2亿元,按照11.4亿港币的收购总价计算,公司收购贝尔高林的动态PE为14.25倍(对应2015年净利润目标),相对于上市同业企业40倍的动态PE,价格相对合理。

关注公司业务转型的推进和落地。公司近年来在园林工程行业景气度低迷的背景下,积极进行业务转型升级;围绕发展成为“生态城镇综合运营商”的战略转型目标,公司动作不断:设立了棕榈生态城镇科技发展(上海)有限公司,参与投资建设了“时光贵州”和“长沙浔龙河生态小镇”示范生态城镇项目,开始逐步形成生态城镇全程综合服务运营能力;另外收购了贝尔高林、广州园汇信息,开始整合国内外资源、业务布局。定增完成使得公司资金实力得到加强,未来公司预计将通过并购、协作等方式整合资源、搭建生态城镇系统技术集成平台,后续可关注公司生态城镇业务、PPP项目的推进和落地。

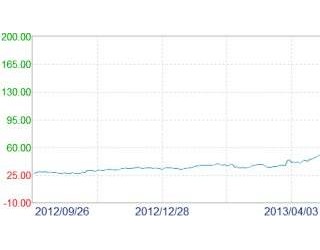

盈利预测与评级。在不考虑公司并表的情况下,我们预计公司2015-2017年的EPS为0.19元、0.25元和0.29元,对应PE分别为86倍、67倍和57倍;如果考虑公司实现对贝尔高林并表情况下(假设2015年不并表,2016、2017年全年并表),我们预计公司2015-2017年的EPS分别为0.19元、0.40元、0.47元,对应PE分别为86倍、42倍、36倍,维持公司“增持”评级。

(来源:兴业证券)

京公网安备 11010802025919

京公网安备 11010802025919